Где можно оформить кредит на сумму 150000 рублей сроком на три года

1683

В таких случаях одним из оптимальных решений может стать получение кредита. Однако процесс выбора подходящего кредитного предложения может оказаться сложной задачей из-за многообразия условий и требований банков.

Выбор подходящего кредитного предложения – это не только поиск наиболее выгодных условий по ставкам и периоду погашения. Важно также учитывать репутацию финансового учреждения, скрытые комиссии и возможность досрочного погашения без штрафных санкций. Понимание всех этих аспектов поможет избежать нежелательных последствий и выбрать наиболее подходящий вариант для своих нужд.

На протяжении следующих разделов, мы предоставим детальное руководство о том, как найти идеальное кредитное предложение на сумму 150000 на срок до 3 лет. Мы обсудим ключевые факторы выбора, поделимся секретами успешного одобрения заявки и рассмотрим основные ошибки, которых следует избегать при оформлении кредита.

Кредит 150000 на 3 года: обзор вариантов

Банковские кредиты: Большинство банков предлагает потребительские кредиты на сумму 150000 рублей сроком на три года. Процентные ставки и условия могут значительно отличаться в зависимости от вашего кредитного рейтинга, дохода и других факторов.

Микрофинансовые организации (МФО): МФО также могут быть альтернативой для получения необходимой суммы. Однако стоит учитывать, что процентные ставки здесь зачастую выше, чем в банках.

Кредитные союзы: Эти организации часто предлагают более выгодные условия по сравнению с традиционными банками благодаря меньшему количеству комиссий и более низким процентным ставкам для своих членов.

Онлайн-платформы: С развитием технологий появилось много онлайн-платформ, предоставляющих быстрые кредиты. Их преимуществом является удобство подачи заявки и скорость получения решения.

Выбор оптимального способа финансирования зависит от индивидуальных потребностей и возможностей заемщика. Важно тщательно изучить все доступные опции и выбрать самое выгодное предложение.

Банковские предложения для потребительского кредитования

Процентные ставки - один из главных параметров, на который следует обратить внимание при выборе кредита. Они могут значительно варьироваться в зависимости от банка, суммы и срока кредита. Выбирая предложение с минимальной процентной ставкой, можно существенно сэкономить на переплате.

Сроки кредитования также играют важную роль. Некоторые банки предлагают программы с возможностью досрочного погашения без штрафных санкций, что может быть выгодным для заемщиков, планирующих уменьшить переплату по кредиту.

Дополнительные услуги и комиссии, такие как страхование жизни и здоровья заемщика, комиссия за обслуживание счета или выдачу наличных в других банках, могут значительно увеличить общую стоимость кредита. Важно тщательно изучать все дополнительные услуги и выбирать только те, которые действительно необходимы.

В завершение, при выборе потребительского кредита необходимо учитывать не только процентную ставку и сроки кредита, но и возможность подбора индивидуального графика платежей, наличие или отсутствие комиссий за досрочное погашение и другие услуги. Такой подход поможет найти самое выгодное предложение и минимизировать расходы по обслуживанию кредита.

Микрофинансовые организации: альтернативный источник

В поисках оптимальных вариантов для получения кредита на сумму 150000 на срок до 3 лет, многие заемщики обращают внимание не только на банковские учреждения, но и рассматривают возможности, предлагаемые микрофинансовыми организациями (МФО). Эти учреждения зачастую предлагают более гибкие условия кредитования, что делает их привлекательным альтернативным источником финансирования для определенной категории заемщиков.

-

Простота и скорость оформления займа – МФО известны своей оперативностью в принятии решений по кредитам, что особенно ценится теми, кому средства нужны как можно скорее.

-

Меньше требований к заемщикам – в отличие от банков, микрофинансовые организации часто ставят перед потенциальными клиентами менее строгие требования по кредитной истории и документам.

-

Возможность получения займа с плохой кредитной историей – для многих людей это единственный шанс получить необходимые средства в случае наличия негативной информации в кредитных отчетах.

-

Гибкость условий – МФО часто предлагают различные программы кредитования, которые можно адаптировать под индивидуальные потребности клиента.

Тем не менее, следует помнить о высоких процентных ставках, которые обычно характерны для продуктов микрофинансирования. Это значительно увеличивает общую стоимость займа. Перед тем как принять окончательное решение о получении кредита в МФО, рекомендуется тщательно изучить все условия договора и возможные последствия для личного бюджета.

Онлайн-кредиты: быстрый способ получения средств

В современном мире, когда время играет ключевую роль, онлайн-кредиты становятся все более популярным решением для быстрого решения финансовых вопросов. Благодаря удобству и скорости обработки заявок, они предоставляют возможность получить необходимые средства без лишних формальностей и длительного ожидания.

Преимущества онлайн-кредитования:

-

Экономия времени: Заявка на кредит обрабатывается в течение нескольких минут.

-

Удобство подачи заявки: Все процедуры проходят онлайн, не требуется посещение отделений банка.

-

Минимальный пакет документов: Для оформления кредита часто достаточно только паспорта.

-

Доступность 24/7: Подать заявку можно в любое время, не зависимо от рабочих часов банковских учреждений.

-

Возможность сравнения условий: Легко сравнить условия различных предложений и выбрать наиболее выгодное.

Если вы ищете оптимальный вариант для получения кредита на сумму 150000 рублей на 3 года, то стоит обратить внимание на онлайн-предложения. Большинство финансовых учреждений имеют такую возможность, что значительно упрощает процесс оформления кредита. Подробную информацию и условия по такому виду кредита можно найти на странице кредит 150000 на 3 года.

Как выбрать выгодные условия по процентной ставке

Сравнивайте предложения. Начните с изучения предложений от различных банков. Обращайте внимание не только на саму процентную ставку, но и на другие условия кредитования, такие как комиссии, возможность досрочного погашения без штрафов и требования к заемщику.

Изучите дополнительные расходы. Процентная ставка – это не единственный фактор, определяющий общую стоимость кредита. Убедитесь, что вы учитываете все возможные комиссии и платежи, которые могут быть применены банком в процессе кредитования.

Анализируйте график платежей. Важно понять, как будет изменяться ваш ежемесячный платеж в зависимости от выбранной процентной ставки и срока кредита. Используйте онлайн-калькуляторы для моделирования различных сценариев и выберите тот, который лучше всего соответствует вашей финансовой ситуации.

Внимание к фиксированной или переменной ставке. Выбор между фиксированной и переменной процентной ставкой также играет значительную роль. Фиксированная ставка обеспечивает предсказуемость ежемесячных выплат, тогда как переменная может изменяться в зависимости от экономических условий.

Требования к заемщикам: что нужно знать

-

Возрастные ограничения: Как правило, минимальный возраст для получения кредита составляет 18 лет. Максимальный возраст на момент окончания срока кредита обычно не должен превышать 65-70 лет.

-

Гражданство: Большинство банков требуют наличие гражданства страны или хотя бы разрешение на постоянное проживание.

-

Стабильный доход: Доказательство стабильного дохода является одним из ключевых факторов для одобрения кредита. Это может быть подтверждено справкой о доходах за определенный период.

-

Работа и стаж: Наличие официальной работы и определенного стажа на последнем месте работы часто является требованием. Банки предпочитают видеть стабильность в трудоустройстве заемщика.

-

Кредитная история: Хорошая кредитная история значительно увеличивает шансы на получение кредита. Отсутствие задолженностей по предыдущим кредитам и своевременное погашение текущих обязательств положительно сказывается на решении банка.

-

Цель кредита: Некоторые финансовые учреждения могут запросить информацию о цели получения кредита и даже предоставить более выгодные условия для определенных целей (например, образование, лечение).

Перед подачей заявки на получение кредита рекомендуется тщательно изучить все требования выбранного банка или финансового учреждения. Это поможет подготовить необходимые документы и повысить вероятность одобрения вашего запроса.

Необходимые документы для оформления кредита

При подаче заявки на получение кредита, будь то в банке или через онлайн-сервис, потребуется предоставить ряд документов. Эти документы помогают финансовому учреждению оценить вашу кредитоспособность и принять решение о выдаче средств. В зависимости от требований конкретного кредитора и типа кредита список необходимых бумаг может варьироваться, однако существует основной перечень документов, который часто запрашивается.

-

Паспорт гражданина - основной документ, удостоверяющий личность заемщика.

-

Справка о доходах - подтверждает вашу способность выплачивать кредит. Это может быть справка 2-НДФЛ для работников по найму или другие формы подтверждения дохода для самозанятых лиц и предпринимателей.

-

Трудовая книжка (или ее копия) - не всегда обязательна, но может потребоваться для подтверждения стажа работы и мест работы.

-

Документы на залог, если кредит предполагает обеспечение в виде недвижимости или автомобиля. К таким документам относятся: свидетельство о праве собственности, полис страхования залогового имущества и т.д.

-

СНИЛС - номер индивидуального лицевого счета в системе социального страхования.

-

ИНН - индивидуальный налоговый номер.

-

Банковские выписки, подтверждающие вашу финансовую активность за определенный период. Они могут потребоваться для анализа вашей платежеспособности и финансовой стабильности.

-

Другие личные документы, которые могут быть запрошены в зависимости от условий конкретного банка или финансовой компании (например, свидетельство о браке или разводе).

Перед подачей заявки на получение кредита рекомендуется уточнить точный список требуемых документов у выбранного вами финансового учреждения. Это позволит избежать задержек и повысить шансы на успешное одобрение вашей заявки.

Страхование кредита: за и против

Когда речь заходит о заемных средствах, многие заемщики сталкиваются с предложением оформить страховку кредита. Этот инструмент может стать как дополнительной гарантией для банка, так и способом защиты для самого клиента. Однако перед тем как принять решение, важно взвесить все "за" и "против", чтобы понять, насколько это предложение выгодно в вашем конкретном случае.

Преимущества страхования кредита заключаются в том, что оно может обеспечить дополнительную безопасность для заемщика и его семьи в случае непредвиденных обстоятельств, таких как потеря работы, временная нетрудоспособность или даже смерть. В таких ситуациях страховая компания может покрыть выплаты по кредиту, что значительно уменьшает финансовую нагрузку на заемщика или его близких.

Однако, есть и недостатки. Стоимость страховки может быть достаточно высокой и увеличить общую переплату по кредиту. Кроме того, условия страхования часто содержат многочисленные ограничения и исключения, которые могут усложнить получение страховых выплат. Также необходимо учитывать возможность отказа в выплате по различным причинам, указанным в договоре.

В конечном счете, решение о страховании кредита должно основываться на тщательном анализе всех "за" и "против", а также учете личных финансовых возможностей и потребностей заемщика. Важно помнить, что каждый случай индивидуален и требует особого подхода.

Досрочное погашение: особенности и возможности сэкономить

Основные преимущества досрочного погашения заключаются в уменьшении общей суммы переплаты по кредиту за счет сокращения его срока. Также это может положительно повлиять на кредитную историю заемщика, подчеркивая его финансовую ответственность и способность выполнять обязательства.

Однако, прежде чем приступить к досрочному погашению, необходимо внимательно изучить условия своего кредитного договора. Некоторые банки могут предусматривать комиссии или штрафы за досрочное погашение, что может уменьшить экономическую выгоду от такого шага.

Важным аспектом является выбор способа досрочного погашения: полное или частичное. Полное погашение подразумевает закрытие всего оставшегося долга одной выплатой, тогда как частичное позволяет уменьшить ежемесячный платеж или сократить срок кредита, что также способствует экономии на процентах.

Для максимальной выгоды от досрочного погашения рекомендуется планировать свои финансы, предусматривая возможность регулярных частичных выплат сверх обязательных ежемесячных платежей. Это поможет не только быстрее избавиться от кредитной нагрузки, но и значительно уменьшить общую стоимость кредита.

Частые ошибки при выборе кредитного продукта

Игнорирование полной стоимости кредита. Одна из самых частых ошибок – это ориентация только на процентную ставку, без учета дополнительных комиссий и платежей. Важно обращать внимание на полную стоимость кредита (ПСК), которая включает в себя все предстоящие расходы по обслуживанию займа.

Недооценка своих финансовых возможностей. Прежде чем брать кредит, необходимо тщательно проанализировать свой бюджет и убедиться, что вы сможете без проблем осуществлять ежемесячные платежи. Оценка должна быть реалистичной, с учетом возможных изменений в вашем финансовом положении.

Выбор неподходящего типа кредита. Существует множество видов кредитных продуктов, каждый из которых имеет свои особенности. Выбирая не тот тип займа, который лучше всего соответствует вашим потребностям и целям, вы рискуете переплачивать или столкнуться с другими неудобствами.

Неучет комиссий за досрочное погашение. Многие заемщики планируют досрочно закрыть свой кредит для экономии на процентах. Однако некоторые банковские продукты предусматривают комиссии за досрочное погашение, что может значительно уменьшить или даже аннулировать потенциальную экономию.

Как повысить шансы на одобрение заявки на кредит

Получение кредита может стать значительным шагом в финансовой жизни любого человека. Однако, не всегда банки идут навстречу потенциальным заемщикам, отказывая в выдаче необходимых средств. Чтобы максимально увеличить вероятность одобрения вашей заявки на кредит, важно уделить внимание ряду ключевых аспектов, которые рассмотрены ниже.

Улучшите свою кредитную историю. Перед подачей заявки стоит получить и тщательно изучить свою кредитную историю. Время, потраченное на корректировку ошибок или погашение мелких задолженностей, может значительно повысить шансы на успех.

Подтвердите свой доход. Надежный и стабильный доход является ключевым фактором для банков при принятии решения о выдаче кредита. Подготовьте все необходимые документы, подтверждающие вашу финансовую состоятельность и способность выплачивать кредит.

Выберите подходящий тип кредита. Различные виды кредитных продуктов предполагают разные условия. Оцените свои потребности и возможности, чтобы выбрать наиболее подходящий для вас тип кредита.

Обратите внимание на сумму и срок погашения. Будьте реалистичны при определении суммы кредита и срока его погашения. Слишком большая сумма или короткий срок могут вызвать сомнения у банка относительно вашей способности выплатить долг.

Используйте поручительство или залог, если это возможно. Наличие поручителя или предоставление залога может значительно увеличить шансы на одобрение заявки, так как это минимизирует риски для банка.

Альтернативные способы финансирования без кредита

Одним из популярных методов является краудфандинг, который позволяет собирать средства на реализацию проекта непосредственно от частных лиц. Этот способ особенно актуален для начинающих предпринимателей и инновационных проектов. Также стоит упомянуть о займах от частных инвесторов или P2P-кредитовании, где условия и проценты зачастую более гибкие по сравнению с банковскими предложениями.

Не менее интересным является использование лизинга для приобретения необходимого оборудования или транспортного средства без непосредственного выкупа. Для тех, кто имеет ценные активы, возможность залога под заем может стать выгодным решением без привлечения кредитных средств. Кроме того, можно рассмотреть возможности грантового финансирования для социальных и научно-исследовательских проектов.

Важно помнить, что каждый из этих методов имеет свои особенности и требует детального изучения условий. Однако при правильном подходе они могут стать эффективными инструментами для достижения вашей финансовой цели без обременительного кредитного обязательства.

Авторизация

Поиск по сайту

Интересное из Microsoft Store

Что комментируют

-

Как создать ярлык для диалогового окна «Выполнить»... 6oblominsk

-

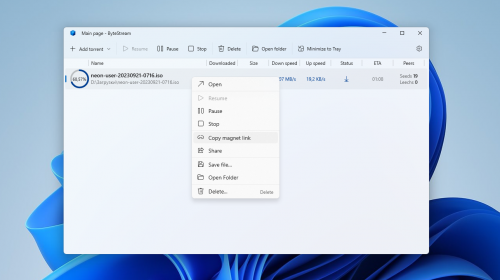

ByteStream Torrent — простой торрент клиент для Wi... 1Ермахан Танатаров

-

Microsoft тестирует вкладки в Блокноте 1ATARIG

-

Windows 10 Login Changer — легко меняем фон экрана... 6Дамир Аюпов

-

Audio Switcher — быстрый способ переключаться межд... 1Василий Весёлкин

-

Audio Router — разводим звук от приложений 5Василий Весёлкин